БИЗНЕСВОЗМОЖНОСТИ

Многие стратегии, которые казались беспроигрышными, перестают работать во время кризиса. И такие популярные инвестиции в ценные бумаги или недвижимость становятся все более рискованными.

По нашему мнению, сегодня одной из лучших стратегий выживания и ключом к будущему успеху является инвестирование в реальное производство, оборудование и технологии. Падение спроса и высвобождение квалифицированного персонала дают время и силы для переоснащения. В конце концов, когда задействованы все возможности, принять решение об этом гораздо сложнее. Кроме того, в условиях кризиса конкуренция неизбежно возрастает, и производитель должен стремиться к максимальному повышению качества продукции и снижению производственных затрат, что невозможно без внедрения новых технологий. Поэтому сегодня можно и нужно инвестировать в реальный сектор отечественного производства и стремиться к импортозамещению.

Первое, на что должны быть направлены средства, - это оборудование. Не имея собственного производства высокотехнологичного оборудования, хотя бы на уровне интеграции законченных технологических систем, невозможно создать прибыльную отечественную промышленность. Во всех развитых странах системная интеграция (то есть создание законченных технологических комплексов, включенных в производство заказчика) и сервисная поддержка возникают "рядом с потребителем".

Кризис больнее всего бьет по неэффективным старым производствам, оборудование и технологии которых не позволяют снижать издержки и гибко перестраиваться на новые виды продукции. К сожалению, подобные производства практически неконкурентоспособны в нынешней ситуации. Но вполне возможно, что из руин старой экономики сегодня зарождается новая постиндустриальная, высокотехнологичная.

История показывает, что даже серьезные неудачи при условии правильного их осмысления дают возможности для будущего роста. Так во время Русскояпонской войны 19041905 г.г. Российская Империя потеряла почти весь свой старый военный флот. Но, благодаря правильным выводам, сделанным царем, правительством и военным командованием и общенародной поддержке страна смогла запустить большую программу перевооружения военноморских сил. В результате уже к 1914 году Россия имела современнейший по тем временам флот, который потом успешно сражался две мировые войны. Так, в момент смены технологического уклада потеря многих старых инструментов часто открывает возможность для быстрого создания новых.

Чтобы создать новый флот, были необходимы сильная инженерная школа, квалифицированные специалисты и уже существовавшие верфи. И сегодня, чтобы обеспечить технологический прорыв, также нужны специалисты, учреждения по подготовке кадров и конкурентоспособные предприятия.

ВРЕМЯ ЛАЗЕРОВ

Одной из немногих конкурентоспособных областей в России сейчас является лазерная индустрия. Достижения российской лазерной и оптической школы общеизвестны. Российские физики Басов и Прохоров вместе с американским коллегой получили за пионерские работы в области квантовой электроники Нобелевскую премию. Штат ведущих мировых лазерных компаний в значительной степени укомплектован российскими специалистами. В самой России имеется целый ряд фирм, в основном постперестроечной волны, производящих самые современные лазерные комплексы.

Именно лазерная техника играет центральную роль в происходящих в последнее время изменениях технологического уклада, которые связаны с резким повышением гибкости и мобильности производства, энергоэффективностью, снижением издержек и, одновременно, выходом на новый уровень качества продукции.

При этом потенциалом позволяющим разрабатывать и производить современные лазерные технологические системы обладает не более десятка стран. К их числу относится и Россия.

В настоящее время ни одно из стратегически важных технологических направлений в мире не обходится без использования лазеров при обработке материалов. Лазерные технологии активно применяются в электронном машиностроении, автомобилестроении, атомной, космической, авиационной и судостроительной промышленности, медицине и практически во всех направлениях оборонного производства. Одновременно они широко используются малыми фирмами и джобшопами («job shops») – минизаводами, выполняющими услуги и производящими малосерийную продукцию под заказ, в том числе в рекламном и строительном бизнесе, производстве изделий широкого потребления.

Лазерные технологии обработки материалов в современном производстве закономерно пользуются большим спросом как у крупных производителей, так и в малых фирмах. Ведь они обеспечивают целый ряд преимуществ, непосредственно влияющих на потребительские характеристики продукции: позволяют повысить качество, производительность, снизить себестоимость, обеспечить экологическую чистоту производства, а по целому ряду направлений достигнуть максимальных на сегодняшний день технических и экономических результатов. При этом современные лазерные технологические комплексы энергоэффективны и позволяют легко перестраивать технологический процесс, а гибкость и возможность унификации лазерного оборудования почти не имеют аналогов.

Таким образом, сегодня лазерные технологии во многом определяют развитие практически всех отраслей современной промышленности. Поэтому степень развития и темпы роста лазерных технологий в любой стране однозначно отражают мощь, статус и технологическое положение данной страны на мировом рынке.

На диаграммах 1 и 2 приведено примерное распределение спроса на лазерные технологические системы в России по отраслям и основным технологическим операциям (данные получены из анализа запросов, поступивших на оборудование в 20072009 гг.). Анализируя эти диаграммы, следует иметь ввиду, что количественные соотношения между различными сегментами и темпы их роста быстро меняются. Эти изменения связаны как с развитием различных отраслей, так и с прогрессом в создании самих лазерных систем. Так, с появлением мощных волоконных лазеров возникли новые возможности использования лазерных технологий в машиностроении. Соответственно начал расширяться сегмент машиностроения. А расширение разработок новых источников энергии, систем управления, навигации, фотоэлектрических устройств стимулирует направление, связанное с лазерной микрообработкой.

Рассмотрим теперь ситуацию на рынке, риски и возможности в условиях кризиса по направлениям.

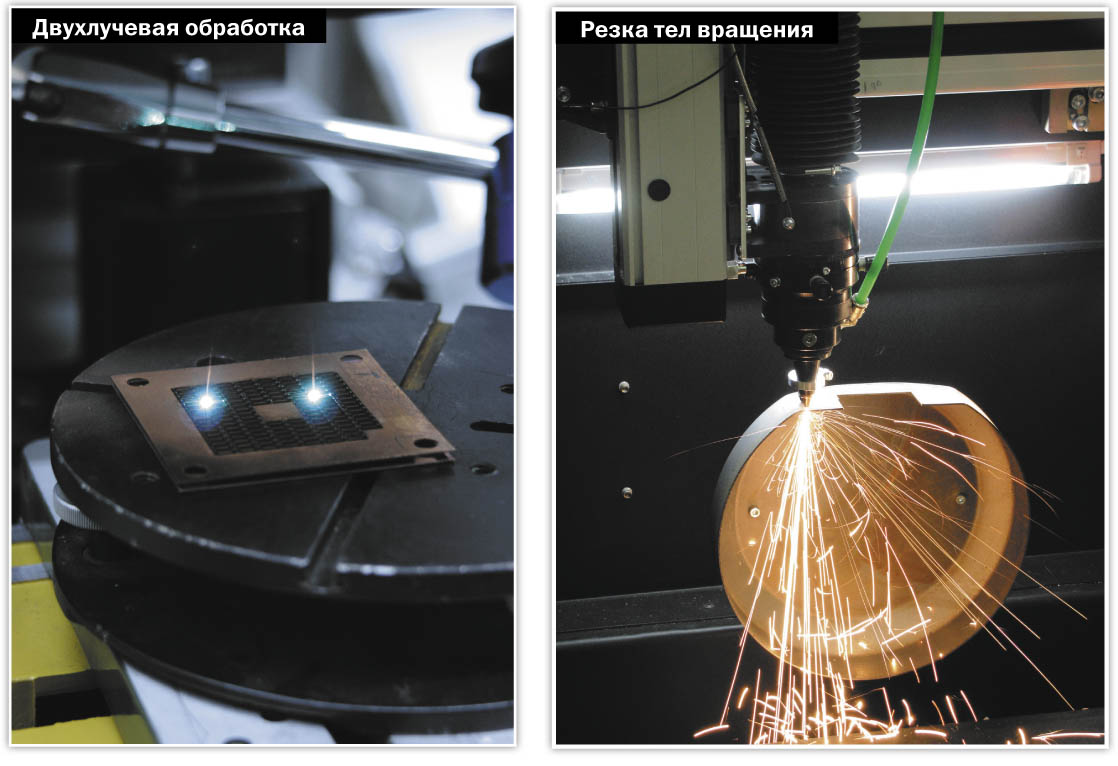

ЛАЗЕРНАЯ РЕЗКА

В настоящее время лазерная резка применяется во всех отраслях промышленности от раскроя листового металла для корпусов различных приборов до изготовления строительных конструкций, деталей машин, узлов летательных аппаратов, судов, специзделий. Спрос на лазерные комплексы в России начал расти примерно 5 – 8 лет назад. В 2007–08 гг. годовой объем продаж новых систем для лазерной резки составил, по нашим оценкам, не менее – 150200 шт. при мировом объеме продаж до 4000 комплексов. В этом сегменте рынка лазерных технологий до последнего времени преобладали системы на СО2 лазерах. Сейчас на российском рынке активно работает большая часть известных мировых производителей таких систем как Trumpf (Германия), Bystronic (Швейцария) Mazak (Япония), Prima Industrie (Италия), Knuth Werkzeugmaschinen Gmbh (Германия), AMADA (Япония), FINNPOWER (Финляндия) и др. Они предлагают как новые, так и б/у комплексы и контролируют значительную часть российского рынка раскройных систем на СО2 лазерах. Это связано с тем, что 5 – 8 лет назад российские фирмы не смогли предложить заказчикам новых, соответствующих возросшим требованиям к производительности, точности и ресурсу, комплексов с мощными СО2 лазерами, так как для освоения их в производстве требовались значительные финансовые средства.

Приобретение и запуск нового комплекса с СО2 лазером для потребителя до начала кризиса обходилась в сумму 0.5 1 миллионов евро (с учетом пусконаладки, обучения, сервиса). В настоящее время западные компании предлагают значительные скидки на приобретение нового оборудования и пытаются создать модели «экономкласса», но цена на обслуживание и комплектующие иностранного оборудования осталась такой же высокой, а падение курса рубля привело к тому, что рублевые цены даже на «уцененные» и «упрощенные» модели все равно выше докризисных.

Сегодня на российском рынке имеются также отечественные комплексы с СО2 лазерами. Основные производители таких систем ЗАО «ТехноЛазер» и ЗАО «Лазерные комплексы» (Шатура). Однако объемы продаж российских систем не превышают 10 – 15% рынка.

Кроме систем с СО2 лазерами предлагаются комплексы с импульсными твердотельными лазерами с ламповой накачкой мощностью до 300500 Вт. У этих систем ограниченные возможности по производительности и толщинам обрабатываемых материалов. Но они активно используются в мелкосерийных производствах, «джобшопах» и для решения задач, где применение СО2 лазеров неэффективно или невозможно. Например, при резке алюминия, латуни, меди и других цветных металлов, стали толщиной до 3 – 4 мм, фигурной резке с большим количеством мелких отверстий и фрагментов, прецизионной резке и так далее. В сегменте комплексов с ламповой накачкой доля российских производителей почти 100%. Общее количество поставляемых новых систем в последние годы составляло 25 – 35 штук в год. Основные производители таких систем – НПЦ «Лазеры и аппаратура ТМ» (Зеленоград), НПФ «ТЕТА» (Москва). Кроме новых систем ряд предприятий использует б/у комплексы, модернизированные на базе установок еще советского производства. Стоимость новой машины с твердотельным лазером с ламповой накачкой оказывается примерно в 2 – 3 раза ниже, чем стоимость системы с СО2 лазером. С появлением новых СО2 и особенно волоконных лазеров в 2007 – 08 гг. этот сегмент рынка пришел в некоторый упадок. Но с началом кризиса здесь вновь наметился подъем, обусловленный низкой ценой и универсальностью систем на лазерах с ламповой накачкой.

До кризиса ежегодный рост объемов продаж комплексов для резки составлял не менее 30%. После небольшого спада в первой половине 2009 г. спрос на системы для резки начинает восстанавливаться, хотя произошло определенное перераспределение объемов продаж по сегментам. По нашим оценкам даже при самых неблагоприятных условиях к 2015 году объем продаж таких систем на российском рынке составит не менее 300 млн. долларов.

Наш прогноз подтверждается в частности ростом интереса зарубежных фирм к российскому рынку ярко проявившемся на последних выставках «МеталлообработкаТехнофорум – 2009» в Москве и Laser World of Photonics в Мюнхене. В условиях кризиса почти все зарубежные фирмы повернули на путь, по которому уже двадцать лет идут российские производители: создание максимально простых, но удобных в эксплуатации «бюджетных» моделей, ценовой демпинг. Это конечно усиливает конкуренцию и заставляет и российские фирмы искать новые, более экономически эффективные решения, создавать новую продукцию. После кризиса победителем окажется именно тот, кто найдет новые пути. И здесь именно в области лазерной техники у российских компаний есть шанс, так как те ноухау, на которые сегодня возлагаются наибольшие надежды (волоконные лазеры, микрооптика, кинематические системы на линейных двигателях) созданы российскими специалистами.

В первую очередь речь идет о волоконных лазерах, разработанных и производящихся транснациональной научнотехнической корпорацией IPG Photonics Corporation, выросшей из российской компании НТО «ИРЭПолюс» (основатель и руководитель В.П. Гапонцев). Группа является единственным в мире производителем промышленных волоконных лазеров мультикиловаттного диапазона (до 50 кВт) для резки, сварки и термообработки и лидером продаж по большинству других типов волоконных лазеров. Являясь отечественной компанией, НТО «ИРЭПолюс» успешно внедряет передовые разработки в области лазерной техники в России и принимает активное участие в работах по созданию отечественных технологических систем нового поколения.

Объем выпуска волоконных лазеров и систем на их основе стремительно растет, вытесняя из промышленности лазеры других типов. Именно эта тенденция в последние дватри года наблюдается в области систем для резки металлов, где машины на волоконных лазерах существенно потеснили более «традиционных» конкурентов на СО2 лазерах и твердотельных лазерах с ламповой и диодной накачкой.

Другой составляющей прорыва может стать освоение российскими фирмами НПЦ «Лазеры и аппаратура ТМ (Зеленоград) и ВНИТЭП (Дубна) производства нового поколения кинематических систем на основе прямого электромагнитного привода (линейных синхронных двигателей). Именно применение таких кинематических систем и волоконных лазеров позволило этим двум компаниям создать новое поколение раскройных комплексов, не уступающих продукции ведущих мировых компаний и при этом более доступных по цене. Обе названные компании производят подобные комплексы серийно уже два года. Комплексы «Навигатор» компании ВНИТЭП более дорогие, отличаются большими размерами и производительностью. Комплексы МЛ3 НПЦ «Лазеры и аппаратура ТМ» отличаются меньшей ценой, большей универсальностью и ориентированы в основном на мелкосерийные производства и джобшопы, а также на решение высокопрецизионных задач.

Опытный образец системы аналогичной комплексу «Навигатор» с волоконным лазером и линейными синхронными двигателями на выставке МеталообработкаТехнофорум2009 представила белорусская компания «Рухсервомотор».

ЛАЗЕРНАЯ СВАРКА И НАПЛАВКА

В настоящее время для лазерной сварки и наплавки широко используются установки с импульсными твердотельными лазерами с ламповой накачкой. Применение импульсных лазеров обеспечивает минимальную зону термического влияния на материал, что позволяет сохранить геометрию свариваемых изделий практически без изменений. Поэтому установки с твердотельными лазерами нашли широкое применение при производстве приборов электронной техники, точного приборостроения, ювелирных и медицинских изделий, ремонта и восстановления прессформ и других ответственных изделий. Эти установки используются для изготовления сложных и ответственных изделий в атомной, аэрокосмической, электронной, оборонных отраслях промышленности. В настоящее время на российском рынке предлагается широкий спектр современных установок с лазерами с ламповой накачкой – от компактных комплексов для ручной точечной сварки до широкоуниверсальных лазерных машин с управляемыми от компьютера координатными столами. Большая часть систем, используемых в нашей стране – отечественного производства. Годовой объем продаж в России примерно около 100 законченных систем. Примерно столько же российские компании до начала кризиса поставляли на экспорт. Ежегодный рост объемов внутреннего спроса составлял 25 – 30%. Основные российские фирмы производители НПЦ «Лазеры и аппаратура ТМ» и ОКБ «Булат» (Зеленоград).

В последнее время в данном сегменте рынка большую активность проявляют китайские предприятия. Но качество и надежность их систем попрежнему заметно ниже российских (что совершенно неприемлемо, например, при изготовлении спецтехники). Поэтому основным методом для китайских предприятий здесь является демпинг. Западные производители сварочных систем с ламповой накачкой (например, швейцарская фирма LASAG) продали на российском рынке лишь единичные образцы систем. Это связано прежде всего со слишком высокой ценой.

Основной недостаток установок с ламповой накачкой – ограниченная средняя мощность, поэтому они не конкурентоспособны в областях, где требуется сварка силовых конструкций или высокая производительность. Емкость этого сегмента рынка за рубежом значительно превосходит емкость рынка установок с ламповой накачкой, так как непосредственно связана с отраслями массового производства автомобилестроением, производством продукции широкого назначения и т.п. С самого начала внедрения лазерных технологий сварки для этих целей начали использоваться мощные СО2 лазеры. На российском рынке комплексы для сварки с СО2 лазерами предлагаются как зарубежными, так и российскими фирмами. В настоящее время объем продаж таких систем значительно уступает объему продаж систем для резки. Однако в ближайшее время здесь ожидаются существенные изменения, связанные с появлением мощных волоконных лазеров, которые имеют целый ряд принципиальных технических преимуществ. Достигнутые параметры по мощности позволяют сваривать материалы толщинами до 20 – 30 мм. Системы сварки с волоконными лазерами активно применяются в автомобилестроении, авиастроении и судостроении, нефтяной и газовой отраслях (например, для сварки труб). За счет высокого КПД и надежности таких систем растет энергоэффективность, существенно упрощается обслуживание, уменьшаются весогабаритные параметры, что дает возможность создавать мобильные системы, осуществлять дистанционную сварку, использовать всю гамму современных робототехнических систем и т.д. По нашим оценкам объем российского рынка в этом сегменте уже в ближайшие годы может составить сотни миллионов долларов. Среди потенциальных российских потребителей следует назвать судостроительную промышленность, авиакосмическую, сталелитейную, нефтяную и газовую отрасли, железнодорожный транспорт и многие другие.

Другим перспективным направлением является применение диодных лазеров, способных решать, в том числе, задачи по сварке полимерных материалов. К этой же категории следует отнести комплексы для объемной реструктуризации и термоупрочнения поверхностей.

Среди ведущих производителей лазерных диодов и систем на их основе в России следует отметить компанию НТО «ИРЭПолюс» (г. Фрязино, Московской обл.), входящую в международную группу IPG Photonics. В НТО «ИРЭПолюс» налажен массовый выпуск пигтейлированных лазерных диодов с выходной мощностью до 20 Вт.

МАРКИРОВКА И ГРАВИРОВКА

Лазерная маркировка и гравировка используется практически во всех отраслях промышленного производства для контроля качества и объемов, нанесения надписей на приборные панели, мерительный инструмент, клавиатурные поля, изготовления маркировочных и мнемонических табличек и шильдиков идентификационного и защитного кодирования промышленных образцов, художественной и серийной маркировки и отделки промышленной продукции и сувенирных образцов.

В качестве кинематической системы в установках маркировки обычно используются сканерные головки, позволяющие перемещать лазерное пятно путем угловых качаний (сканирования) в двух взаимно перпендикулярных плоскостях с гальваномоторов. В установках для маркировки в настоящее время используются четыре типа систем: СО2 лазеры, Nd:YAG лазеры с ламповой накачкой, твердотельные лазеры с диодной накачкой и импульсные волоконные лазеры. Каждый из используемых лазеров имеет свои преимущества и недостатки и каждый из соответствующих типов маркировщиков занимает свою рыночную нишу. Однако, сравнительный анализ тенденций рынка показывает, что наиболее быстрыми темпами растет сегмент, занимаемый маркировщиками с импульсными волоконными лазерами.

Большинство предлагаемых на российском рынке маркеров с СО2 лазерами – импортные модели китайского, тайваньского и австрийского производства. Практически все маркировщики на твердотельных и волоконных лазерах разработаны и производятся российскими компаниями. Годовой объем продаж этих моделей в настоящее время составляет примерно 400 – 500 шт. Более половины из них с волоконными лазерами. Стоимость одной системы 20 – 50 тыс. долларов. Основные производители маркировщиков в России: ООО «Лазерный центр» (СПетербург), «Центр лазерных технологий» (СПетербург), НПЦ «Лазеры и аппаратура ТМ (Зеленоград), ООО «СканерПлюс» (Москва), НПФ «ТЕТА», ООО «АТЕКО» (Москва).

Данный сегмент рынка наиболее быстрыми темпами развивался с начала 2000х годов, и конкуренция здесь весьма высока.

МИКРООБРАБОТКА

Повышение требований к надежности и качеству высокотехнологичной продукции, стремление к миниатюризации приборов при повышении управляемости и гибкости всех систем привели в последние годы к быстрому росту спроса на ЛТК для лазерной прецизионной микрообработки. Лазерные технологии микрообработки позволяют осуществлять микросварку и резку, сверление сверхмалых отверстий в матрицах и фильерах из сверхтвердых материалов, фрезерование и формообразование, размерную обработку, изготовление сверхплотных масок и трафаретов, функциональную лазерную настройку, послойное удаление пленок, реструктуризацию и многие другие технологии микро и нанообработки.

Необходимость выделения систем для микрообработки в отдельный класс связана с тем, что для решения большинства задач, стоящих перед потребителями этих технологий, возможностей традиционных комплексов недостаточно. Хотя средняя мощность лазеров в лазерных технологических комплексах для микрообработки, как правило, не превышает 100 Вт, пиковые ее значения должны составлять от единиц киловатт до десятков и более мегаватт, а плотность мощности в лазерном пятне быть достаточной для осуществления испарения (возгонки) материала. При этом часто требуется, чтобы лазерное излучение генерировалось не только в ближнем инфракрасном (ИК) диапазоне спектра (1 мкм), а также в видимом и ультрафиолетовом диапазонах, так как зона термического влияния не должна превышать долей или единиц микрон. Одновременно следует обеспечить быстрое взаимное перемещение объектов обработки и лазерного луча с субмикронными точностями. Другой подход состоит в использовании селективных и пороговых свойств лазерного излучения, позволяющих обеспечить микро и нанометрическое воздействие или реструктуризацию материалов.

Реальная потребность в лазерных системах этого класса в России вновь возникла несколько лет назад на предприятиях стратегических отраслей промышленности и была связана с начавшимся технологическим перевооружением. Это обстоятельство явилось стимулом к созданию и освоению в производстве первых отечественных комплексов для микрообработки нового поколения: лазерных машин серий МЛ1 и МЛ5. Разработчиками и производителями этих систем являются НПЦ «Лазеры и аппаратура ТМ» и НИИ ЭСТО (Зеленоград). В первых комплексах использовались лазеры с ламповой накачкой и газовые на парах меди. В дальнейшем по мере появления новых задач началась разработка и производство систем с другими типами лазеров – твердотельных с диодной накачкой, волоконных и диодных.

В последнее время спрос на лазерную микрообработку вырос в связи с развитием еще одного перспективного направления — энергосберегающих технологий, в том числе производства фотоэлементов нового поколения. При производстве фотоэлементов лазерные технологии используются при резке и скрайбировании, структурировании поверхности, реструктуировании пленок, прошивке отверстий, изоляции краев, обжиге/поджиге контактов. В России единственным разработчиком лазерных технологических систем данного класса является ЗАО НИИ ЭСТО, работающее по этому направлению в тесной кооперации с НТО «ИРЭПолюс» и рядом зарубежных компаний.

Развитие солнечной энергетики и энергосберегающих технологий является в условиях кризиса одним из приоритетов национальной инновационной политики. В последнее время интерес к ней проявляют и частные инвесторы.

Сейчас в данном сегменте рынка весьма активны некоторые западные компании. Прежде всего это швейцарская Oerlikon, недавно анонсировавшая совместный с РОСНАНО проект строительства завода в Чувашии по производству тонкопленочных фотоэлементов. В производственную линию этой компании интегрированы лазерные машины ряда иностранных фирм, осуществляющие частичное послойное удаление тонких пленок (TCO и аморфного кремния). Производственные линии швейцарской компании, однако, весьма дорогие, поэтому данный проект вовсе не закрывает соответствующий сегмент рынка, а скорее может рассматриваться как своего рода прецедент для реализации в России. Особенностью оборудования наиболее крупных и известных компаний в данном сегменте является их чрезвычайно высокая цена. Она связана с маркетинговой политикой продаж с максимально высокой маржой. Подобная политика находится в определенном противоречии с основной задачей, стоящей сегодня перед индустрией по производству фотоэлементов: снижению затрат на единицу продукции. Этот фактор, а также чрезвычайно быстрое развитие технологий ведут к тому, что с мировыми грандами здесь успешно конкурируют десятки компаний производителей лазерной и вакуумной техники, создающие «альтернативные» производственные линии по производству фотоэлементов. С учетом этого фактора и заявленного президентом и правительством курса на развитие отечественной солнечной энергетики, мне представляется, что и российские производители оборудования могли бы занять достойное место на данном рынке.

ДРУГИЕ ТЕХНОЛОГИИ

Помимо перечисленных направлений отдельно следует выделить по крайней мере два: лазерное оборудование для фотолитографии и стереолитографии (3Dпрототипирования). В настоящие время объем продаж систем, реализующих эти технологии на российском рынке, невелик изза высокой цены и сложности существующего оборудования. Хотя потенциально спрос на подобные системы будет расти даже в условиях кризиса. По этим направлениям на рынке нового оборудования представлены исключительно иностранные производители (ряд российских компаний и научных центров представляли опытные образцы машин для стереолитографии, но, насколько нам известно, эти образцы так и остались образцами).

ЗАКЛЮЧЕНИЕ

- В настоящее время на российском рынке востребован весь спектр лазерных технологий обработки материалов. Основные потребители предприятия базовых отраслей промышленности. Развивается также спрос со стороны малого бизнеса. Однако пока общий объем закупок нового оборудования невелик и может быть оценен примерно в 34 миллиарда рублей. Изза недостатка средств многие предприятия вынуждены приобретать б/у оборудование. С началом кризиса упал спрос на наиболее дорогостоящее и импортное оборудование, при этом объем продаж российских производителей лазерных технологических систем по целому ряду направлений даже вырос (это связано прежде всего с импортозамещением и продолжающимся переоборудованием стратегических отраслей).

- До кризиса годовой рост объемов продаж лазерного оборудования для обработки материалов значительно превосходил темы роста промышленного производства и составлял не менее 30%, а по новым направлениям 4050%. Этот рост замедлился, но не прекратился даже в условиях кризиса.

- На российском рынке активно работают практически все основные мировые производители оборудования и поставщики компонент. Эти фирмы создают представительства, дилерские сети и сервисные группы, привлекают на работу российских специалистов. Однако большинство предлагаемых в России систем нельзя отнести к самому последнему поколению. Цена обслуживания также весьма высока. Поэтому на рынке попрежнему много предложений б/у оборудования.

- Российские производители лазерных систем – это не более 10 – 12 частных малых фирм численностью 20 – 70 сотрудников (исключение составляет НТО «ИРЭПолюс», со штатом 350 человек). Тем не менее несмотря на невысокие финансовые возможности, российским производителям до сих пор удавалось создавать конкурентоспособные современные системы для отдельных сегментов рынка (маркировка, микробработка, импульсная сварка, резка). Кроме того эти компании имеют отлаженную систему сервиса своего оборудования и в последние годы активно участвуют в международной кооперации. Также как и во всех других странах в России возникла сеть предприятий «системных интеграторов», близких к заказчику и применяющих самые последние технологические разработки.

- Иностранные высокотехнологичные компании, в том числе созданные нашими соотечественниками, в последнее время проявляют большой интерес к сотрудничеству с российскими производителями технологических систем и в рамках этого сотрудничества уже появились первые совместные разработки.

- В последние несколько лет на рынке появился принципиально новый продукт – волоконные лазеры. По оценкам практически всех экспертов в ближайшие 4 – 6 лет системы с волоконными лазерами могут занять более половины мирового рынка лазерного оборудования. Эти лазеры созданы транснациональной научнотехнической корпорацией российского происхождения IPG Photonics. IPG и входящая в её состав НТО «ИРЭПолюс» производит широкую гамму волоконных лазеров различного уровня мощности, является единственным в мире производителем промышленных волоконных лазеров мультикиловаттного диапазона (до 50 кВт) для резки, сварки и термообработки. Таким образом, Россия уже сейчас владеет ключевой технологией по созданию лазеров последнего поколения. С учетом этого фактора, а также задела по созданию законченных систем отечественного технологического оборудования (включающих кроме лазеров оптические модули, кинематические системы позиционирования, системы управления, программное обеспечение и так далее) появляется уникальная возможность. При сравнительно небольших финансовых затратах и организации государственно–частного партнерства мы можем выйти на новый уровень по производству отечественного технологического оборудования. Это обеспечит не только потребности развивающейся российской промышленности, но и создаст отличные экспортные перспективы.

С учетом вышесказанного следует отметить, что в условиях кризиса инвестиции в приобретение российского (или совместно произведенного российскими и западными компаниями) лазерного технологического оборудования является одной из лучших стратегий в целом ряде отраслей. Это связано, прежде всего, с наметившейся в мировой экономике тенденцией к импортозамещению и локализации производств.

Дмитрий Сапрыкин.

Генеральный директор ЗАО НИИ ЭСТО,

Особая экономическая зона «Зеленоград»

"